Los impuestos al comercio exterior son realmente confusos y difíciles de comprender para aquellos empresarios que estén empezando a importar o exportar mercancías en México.

Además de los derechos de importación , las mercancías y productos importados pueden estar sujetos a diversos aranceles o impuestos internos, como el derecho de trámite aduanero o DTA, el impuesto al valor agregado (IVA), el impuesto especial sobre la producción y servicios (IEPS), o el impuesto a los vehículos automotores nuevos (ISAN).

Impuestos que afectan las importaciones y exportaciones en México

Acorde con ley de los impuestos generales de importación y de exportación existen distintos tipos de impuestos al comercio exterior, tanto importaciones como exportaciones, también conocidos como IGIE:

Tasa de trámite aduanero (DTA)

La tasa de trámite aduanero (DTA) se aplica a las importaciones debido al uso de los servicios e instalaciones aduaneros. Generalmente, la tasa del DTA es 0.008% del valor declarado de los bienes. En virtud de los Tratados de Libre Comercio, como USMCA, EUMXFTA, entre otros, México ha acordado solicitar tasas o exenciones específicas de DTA.

Una parte de la DTA se utiliza para la modernización de las instalaciones y la infraestructura aduanera.

Impuesto al Valor Agregado (IVA)

Las importaciones normalmente están sujetas a un IVA del 16%, en particular las importaciones definitivas incluidas las importaciones temporales, mientras que las exportaciones no están sujetas al IVA.

Si bien las importaciones temporales también están sujetas al IVA, en teoría las empresas IMMEX pueden acceder a una certificación que les permita evitar el pago del IVA ya sea con un crédito fiscal o con una fianza. En otras palabras, una empresa IMMEX “certificada” tendría un “crédito fiscal” equivalente a la obligación del IVA que debe pagar cuando el bien es importado temporalmente.

Otros regímenes aduaneros, como la introducción de mercancías en un depósito fiscal , no se consideran como una importación y, por lo tanto, no se requiere el pago del IVA.

No hace falta decir que la ley del IVA incluye algunas tasas de IVA del 0% para ciertos productos.

No hace falta decir que la ley del IVA incluye algunas tasas de IVA del 0% para ciertos productos.

Si quieres aprender a importar sin impuestos, visita nuestros cursos de importaciones.

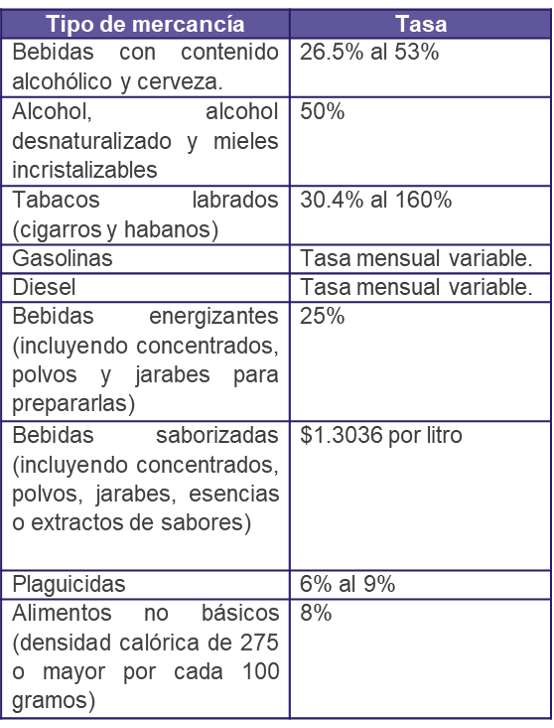

Impuesto Especial sobre Producción y Servicios (IEPS)

El Impuesto Especial sobre Producción y Servicios (IEPS) es un impuesto indirecto aplicable a la importación de productos y servicios específicos, incluidos los bienes sujetos al régimen de importación temporal. El impuesto IEPS varía por producto o servicio y se expresa en tasas o ad valorem , específicas o compuestas, que varían. En 2020, las tarifas se ajustaron para reflejar la inflación.

¿Qué mercancías están sujetas al IEPS?

- Bebidas alcohólicas y cerveza.

- Alcohol, alcohol desnaturalizado y miel no cristalizada.

- Tabaco.

- Cigarros y demás tabacos trabajados.

- Combustibles.

- Bebidas energéticas y jarabes y concentrados para su preparación.

- Bebidas y jarabes aromatizados y concentrados para su preparación, con azúcar añadido.

- Productos químicos como pesticidas.

- Alimentos no básicos hipercalóricos (≥ 275 kcal/100 gramos).

- Otros

El Impuesto sobre los Vehículos Motorizados Nuevos

Los vehículos nuevos están sujetos al ISAN, que es un impuesto compuesto con un componente ad valorem y un componente específico. Para los vehículos comprados en el país, el impuesto se calcula sobre el precio de venta del vehículo al consumidor final. En el caso de las importaciones, el impuesto se calcula sobre la base del valor en aduana más los derechos de importación y demás derechos relacionados con la importación, excluido el IVA (art. 2 Ley ISAN). México, de hecho, cuenta con un incentivo fiscal que promueve la compra de automóviles por debajo de cierto valor

Los vehículos de motor eléctrico están exentos del ISAN con el fin de promover medios de transporte “eco” amigables (art. 8 Ley ISAN).

¿Qué son los impuestos al comercio exterior?

Los impuestos al comercio exterior tienen como objetivo gravar la entrada y salida de mercancías en el país, sin embargo cada tipo de producto tiene un arancel específico que grava en mayor o menor medida su intercambio.

Estos impuestos permiten controlar y proteger el comercio local, favoreciendo la entrada de productos que escasean en el país y la salida de aquellos en los que existe un excedente de producción.

¿Qué es el Impuesto General de Importaciones?

El IGI o Impuesto General sobre las Importaciones es el tipo de arancel que grava las operaciones internacionales de bienes o servicios acorde con las tarifas de Importación que establece México.

Para no pagar el impuesto IGI deberá acreditar que la mercancía proviene de un país con el que México tenga suscrito un TLC.

¿Qué es el Impuesto General de Exportaciones?

El IGE es el Impuesto General sobre las Exportaciones que grava todas las exportaciones que se realizan en territorio nacional, es decir regulan la salida de mercancías en Mexico.

¿Cómo se calculan los impuestos al Comercio Exterior en México?

A la hora de calcular los impuestos al comercio exterior que debemos abonar lo mejor es apoyarse en un experto que nos asesore y ayude en este trámite.

A continuación te mostramos cómo calcular paso a paso los aranceles en México:

- Selecciona los productos o mercancías que se van a importar o exportar.

- Identifica el tipo de arancel que le corresponde.

- Aplica el porcentaje al valor total de las mercancías.

- Analiza qué tipo de aranceles puedes evitar contactando a un experto.

- Abona las tasas en el registro correspondiente